CFC金属研究

重要提示:本报告观点和信息仅供符合证监会适当性管理规定的期货交易者参考。因本平台暂时无法设置访问限制,若您并非符合规定的交易者,为控制交易风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

作者 | 王彦青 中信建投期货研究发展部

本报告完成时间 | 2024年9月1日

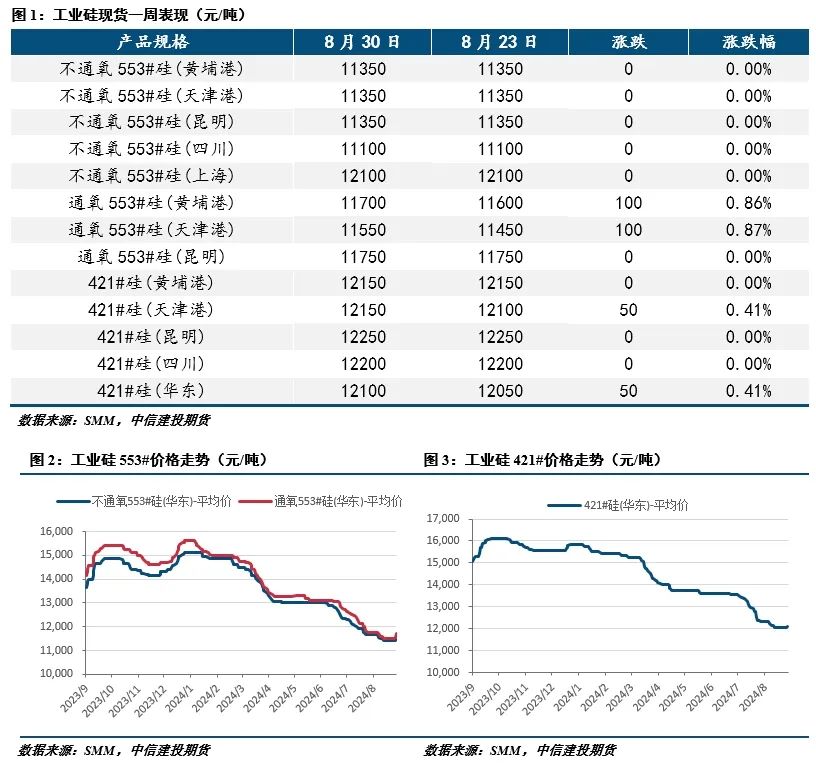

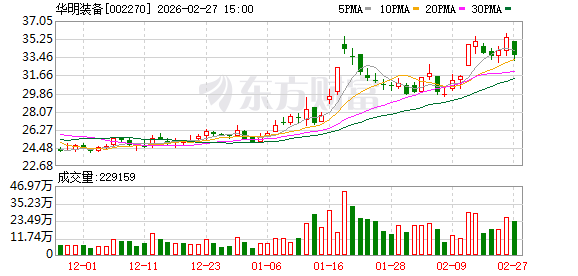

市场运行情况:本周工业硅期货出现久违的强势反弹行情,主要受四川限电、大厂减产提价等因素影响,工业硅基本面有所好转,增量多头资金有明显介入迹象。SI2411整周涨跌幅+5.52%,收于10125元/吨。现货市场方面,硅厂开工率下行速度加快,既有四川限电影响,又有大厂主动减产,叠加盘面价格走高,大厂销售报价上调,给市场带来提振,不过在涨价之下买方接货意愿并未体现,采购仍显谨慎。

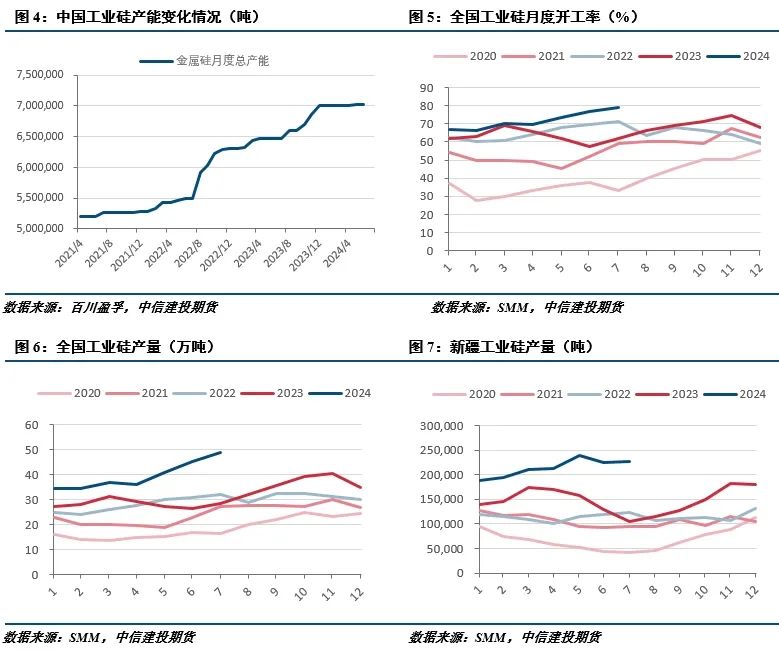

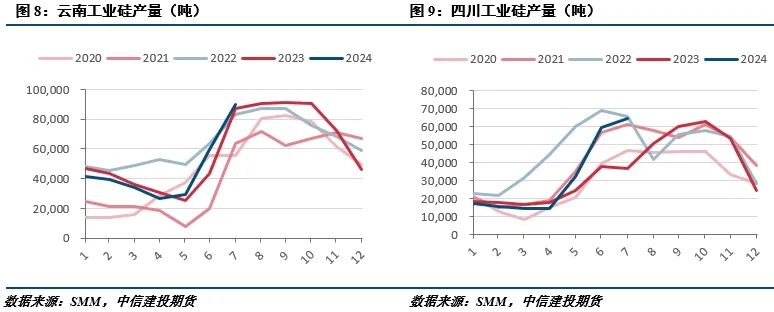

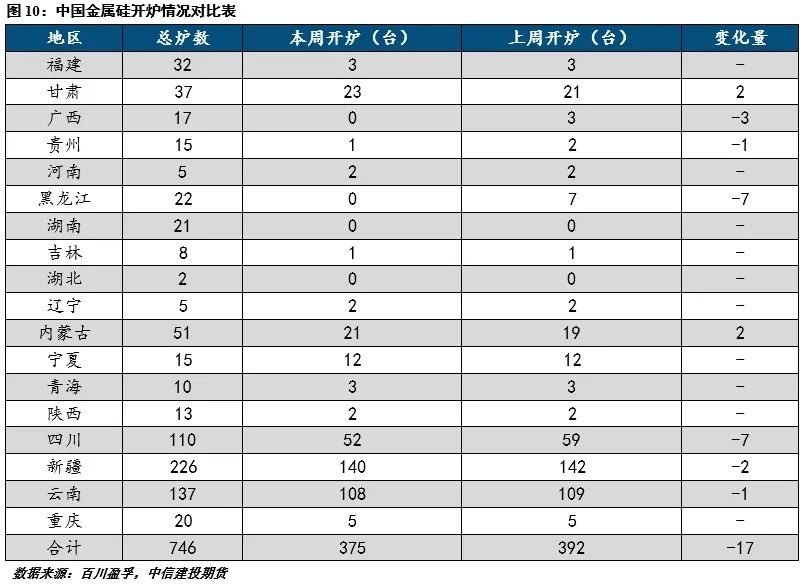

供应情况:工业硅开炉数下降速度加快,一方面受四川限电影响,另一方面大厂东北产能停产,后续仍有部分企业计划减产。据百川盈孚数据,截止8月29日,我国金属硅开工炉数375台,整体开炉率50.27%,较上周减少17台。

需求情况:多晶硅行情持稳,下游需求仍有走弱预期,硅料产量同时受限电影响,对工业硅需求延续弱势;有机硅价格涨势暂缓,终端需求未见转暖,买卖双方僵持,有机硅企业按计划检修,对工业硅需求小幅走弱;铝合金开工暂稳,对工业硅需求清淡;工业硅7月出口环比继续回落。

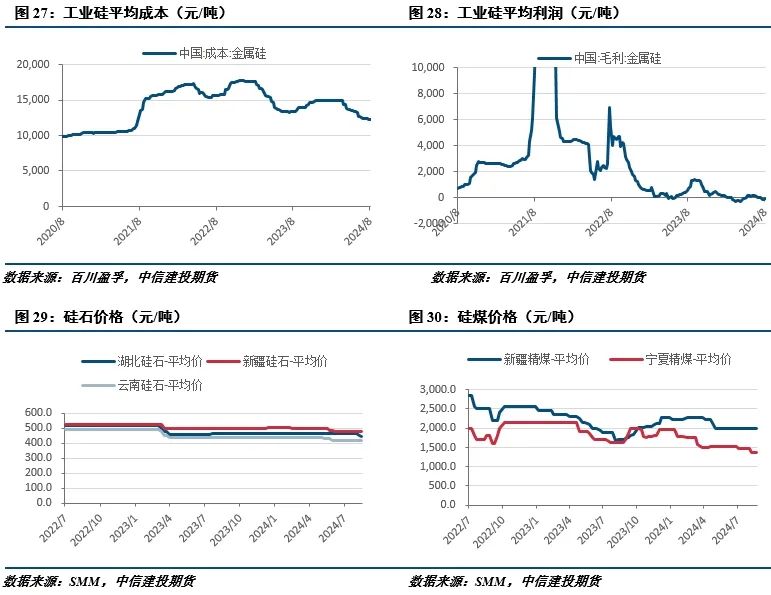

成本利润:工业硅生产成本继续压降,近期石油焦、电极等原材料价格缓慢走低,同时工业硅价格触底反弹,行业亏损程度有所减轻。

总结:本周工业硅期货出现久违的强势反弹行情,主要受四川限电、大厂减产提价等因素带来利多支撑,供应过剩担忧减轻。不过,当前供需平衡仍偏向于过剩,库存继续积累,且下游需求并未有好转迹象,仍需供应量继续减少以平衡供需。总体来看,近期工业硅基本面出现一定好转迹象,行业也出现明显好转,但供大于求的局面并未逆转,工业硅上行空间或相对有限。操作上,轻仓做空,SI2411合约参考区间9800-10300元/吨。

本周工业硅期货出现久违的强势反弹行情,主要受四川限电、大厂减产提价等因素影响,工业硅基本面有所好转,增量多头资金有明显介入迹象。SI2411整周涨跌幅+5.52%,收于10125元/吨。

现货市场方面,硅厂开工率下行速度加快,既有四川限电影响,又有大厂主动减产,叠加盘面价格走高,大厂销售报价上调,给市场带来提振,不过在涨价之下买方接货意愿并未体现,采购仍显谨慎。

二

价格影响因素分析

1、供应

工业硅开炉数下降速度加快,一方面受四川限电影响,另一方面大厂东北产能停产,后续仍有部分企业计划减产。据百川盈孚数据,截止8月29日,我国金属硅开工炉数375台,整体开炉率50.27%,较上周减少17台。

2、需求

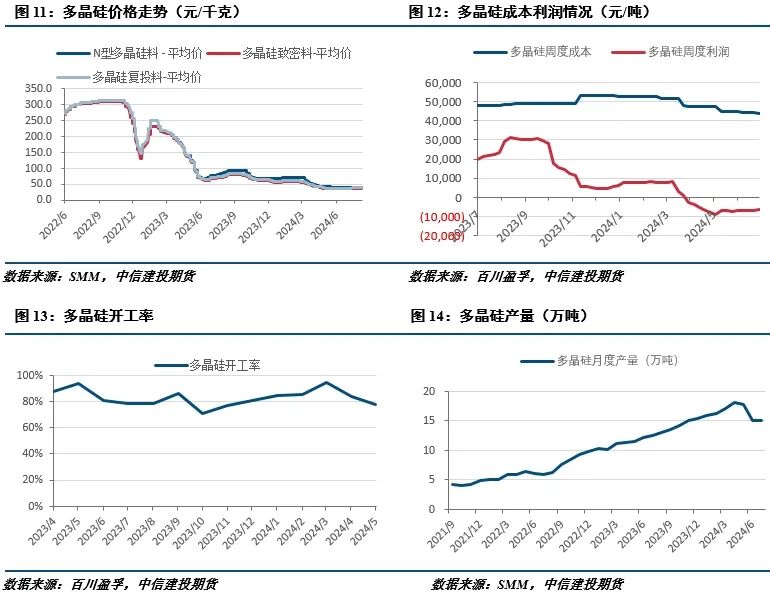

2.1多晶硅行情持稳

本周多晶硅价格延续平稳状态,市场成交较少,且硅片企业在挺价的同时进行减产,给多晶硅需求带来压力。多晶硅产量也一定程度受到限电影响,产量趋减,叠加多晶硅价格回暖趋势并未延续,后续硅料产出难有提升空间,多晶硅对工业硅需求延续弱势格局。

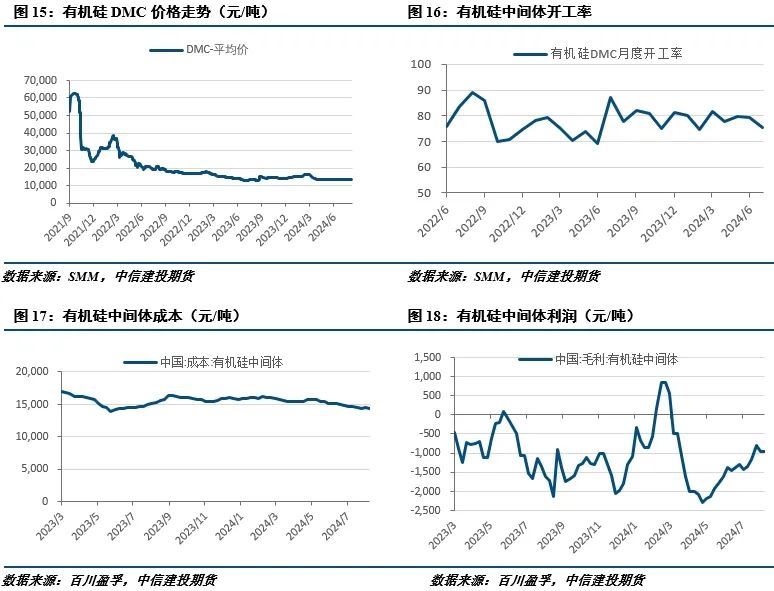

2.2有机硅涨势暂缓

有机硅价格在前期的阶段性上调后,再度进入僵持状态,尽管单体企业继续挺价,但下游需求未实质性转暖之下,采购意愿有限,使得价格难再进一步上探。近期部分单体产能按计划停产检修,有机硅供应减少,对工业硅需求也难有支撑。

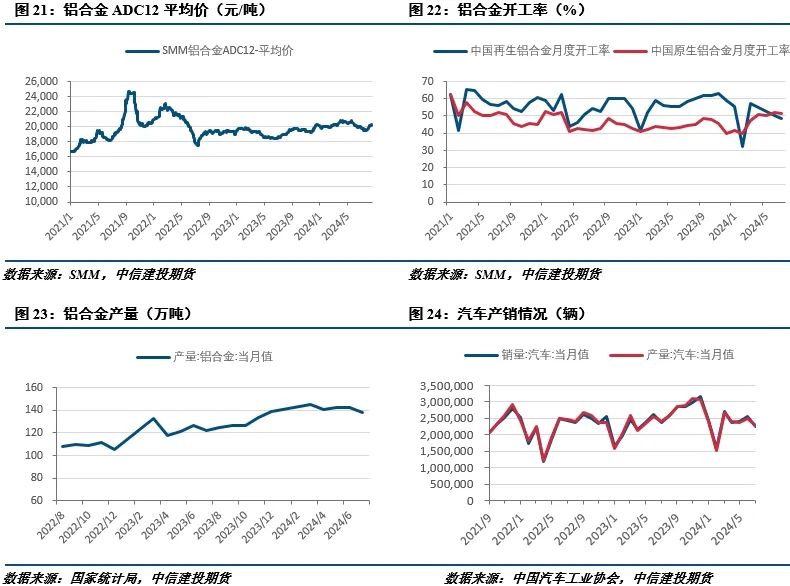

2.3铝合金开工稳定

本周铝合金ADC12价格震荡运行,高温之下铝合金企业开工修复缓慢,当前铝合金对工业硅需求仍显平淡。不过进入9月,铝合金企业有增产预期,或使得工业硅需求小幅修复。

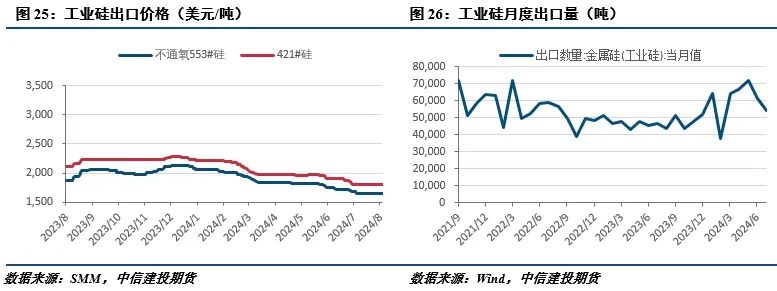

2.4出口环比继续回落

工业硅出口价格小幅下调,主要受国内行情影响。海关数据显示,2024年7月中国金属硅出口5.41万吨,环比减少11.63%,同比增加16.51%。2024年1-7月中国金属硅出口共计41.91万吨,同比增加25.2%。

3、成本利润

工业硅生产成本继续压降,近期石油焦、电极等原材料价格缓慢走低,同时工业硅价格触底反弹,行业亏损程度有所减轻。

4、库存

本周工业硅库存小幅上升,社会库存47.9万吨,较上周增加0.3万吨,其中广期所仓单库存32.3万吨,较上周减少0.2万吨;本周工业硅工厂库存继续上升,工厂库存13.6万吨,较上周增加0.2万吨。工业硅总库存延续垒库状态。

本周工业硅期货出现久违的强势反弹行情,主要受四川限电、大厂减产提价等因素带来利多支撑,供应过剩担忧减轻。不过,当前供需平衡仍偏向于过剩,库存继续积累,且下游需求并未有好转迹象,仍需供应量继续减少以平衡供需。总体来看,近期工业硅基本面出现一定好转迹象,行业也出现明显好转,但供大于求的局面并未逆转,工业硅上行空间或相对有限。

操作上,轻仓做空,SI2411合约参考区间9800-10300元/吨。

作者姓名:王彦青